L’or est un actif destiné à tous les profils d’investisseurs, même le vôtre. Que vous recherchiez la facilité, l’accessibilité, la diversification, ou la préservation de patrimoine à long terme, l’or offre des avantages uniques.

En raison de sa forte demande et de son offre limitée, l’or conserve sa valeur au fil du temps et peut aussi offrir des rendements potentiels en tant qu’investissement.

Investir dans l’or pour constituer et à préserver son patrimoine

L’or constitue une valeur refuge de référence et un bon véhicule pour préserver son patrimoine. Il sert de protection contre les risques tels que l’inflation. Sa valeur ne dépend pas de la solvabilité de son détenteur, il n’est la dette de personne, ce qui en fait un actif fiable qui a conservé sa valeur depuis des siècles.

L’or est aussi un placement liquide, c’est-à-dire qu’il peut être facilement acheté et vendu. Des milliards de dollars d’or sont échangés chaque jour dans le monde, ce qui en fait l’un des actifs les plus liquides qui soient.

L’or est également largement utilisé dans la bijouterie, la technologie et a de nombreuses applications technologiques et sanitaires. Il est aussi important dans de nombreuses sociétés et cultures du monde entier. Cela dit, le métal est relativement rare, puisque tout l’or du monde ne remplirait que les trois quarts de l’Empire State Building.

En effet, l’or ne peut être imprimé comme les monnaies fiduciaires, mais doit être extrait. Les banques centrales peuvent augmenter la quantité de monnaie en circulation à l’infini, ce qui réduit la valeur des devises correspondantes. En revanche, l’augmentation de l’offre d’or reste relativement constante : elle est comprise entre 1 et 2 % par an – soit, ce qu’on parvient à extraire des mines.

Cette caractéristique a contribué à sa surperformance constante par rapport aux principales monnaies fiduciaires.

L’or pour diversifier son portefeuille d’investissement

Tout investissement comporte un risque – ne mettez donc pas tous vos œufs dans le même panier. Il est important de diversifier vos investissements. En investissant dans une variété d’actifs, vous pouvez atténuer l’impact d’un événement inattendu qui pourrait affecter négativement la valeur d’un investissement particulier. Cette stratégie est connue sous le nom de diversification.

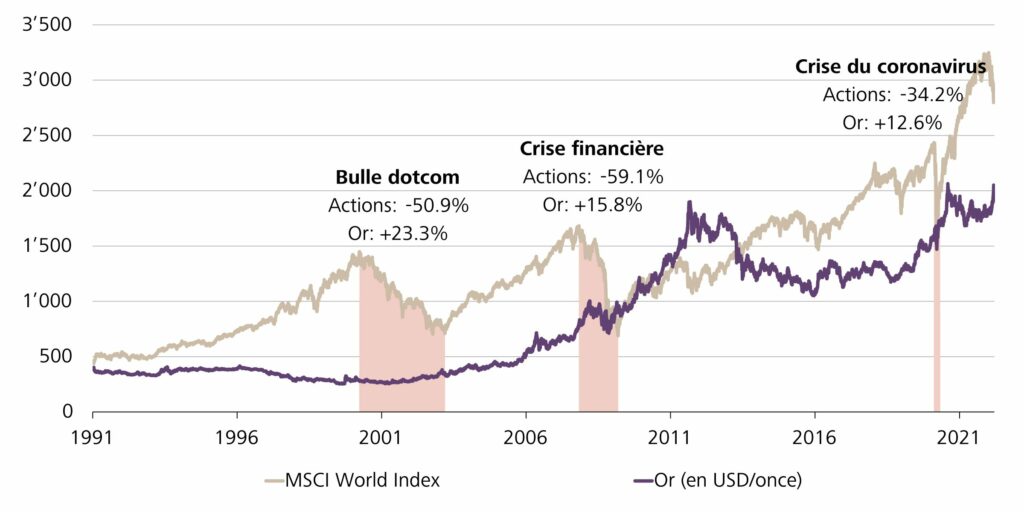

L’or est un actif unique qui peut être particulièrement utile pour diversifier un portefeuille. En effet, le métal jaune affiche une corrélation négative avec les autres catégories de placement. Cela signifie que généralement, l’or augmente lorsque les actions et autres placements perdent en valeur.

Par exemple, lors de la crise financière de 2007-2008, les actions ont enregistré des pertes de plus de 50% à l’échelle mondiale, tandis que l’or a augmenté de plus de 15%. De même, au printemps 2020, le prix de l’or a rebondi suite à la chute provoquée par la crise sanitaire de la COVID-19 :

Au cours des 20 dernières années, l’or a surpassé la plupart des grandes classes d’actifs et a historiquement obtenu de bons résultats en période d’incertitude financière. Investir dans l’or peut offrir des rendements potentiels et constitue un moyen de se couvrir contre les risques.

Concrètement, les raisons suivantes incitent à détenir de l’or dans son portefeuille d’investissement :

- L’or reste stable et conserve sa valeur sur le long terme.

- Le prix de l’or augmente en temps de crise.

- La détention d’or physique renforce la sécurité.

- L’or protége contre les risques d’inflation et de pertes de cours.

Plus le besoin de sécurité augmente, plus il est recommandé d’avoir plus d’or dans son portefeuille. Les experts recommandent d’investir une part comprise entre 10-15 %. L’or physique doit être utilisé en tant que placement à long terme.

Le rôle monétaire de l’or

Bien connu sous la forme de bijoux ou de valeur refuge, on oublierait presque que l’or a toujours joué un rôle majeur dans notre système monétaire. L’or a circulé comme monnaie dans plusieurs pays et a contribué à la prospérité de nombreuses civilisations. L’or, bien qu’il ne soit plus officiellement au centre du système monétaire, continue de jouer un rôle important, notamment au niveau des banques centrales.

Depuis le 17 Août 1971 et l’annonce de la fin des accords de Bretton Woods (1946-1971) par le Président Américain Richard Nixon, le dollar, la monnaie de réserve internationale, n’est plus convertible en or. Et depuis que la Suisse a arrêté la couverture-or du Franc Suisse en 1992, plus aucune monnaie en circulation n’est adossée à l’or. La fin de l’étalon or a ouvert la porte à la dérégulation du secteur financier et l’arrivée dans les années 1980-1990 de nouveaux instruments financiers, les « produits dérivés ». Des « armes financières de destruction massive » comme les appelle le très célèbre investisseur Warren Buffet en faisant référence au risque systémique qu’ils représentent. En 2008, lorsque la bulle sur le secteur des prêts hypothécaires américain (subprimes) a explosé, le montant des mises engagées sur le marché des dérivés a menacé d’effondrement tout le système bancaire mondial.

Vous connaissez la suite. Pour sauver le système, les banques centrales ont créé de la monnaie (planche à billets) en très très grandes quantités pour renflouer les banques. Mais cela n’a fait que repousser temporairement le problème, et surtout l’aggraver. Pour la simple raison qu’on ne règle pas un problème d’endettement avec toujours plus de dettes… Aujourd’hui on estime que la taille du marché des dérivés est supérieure à ce qu’elle était en 2008 ! Une véritable bombe à retardement. Lorsqu’elle explosera nous ferons face à une crise encore plus grave que la précédente. À ce moment là, nous pourrions assister à la fin du système financier et monétaire actuel.

« Donnez-moi le pouvoir de créer la monnaie et je me moque de qui fait les lois ! » – Mayer Amschel Rothschild

L’histoire a un message pour nous !

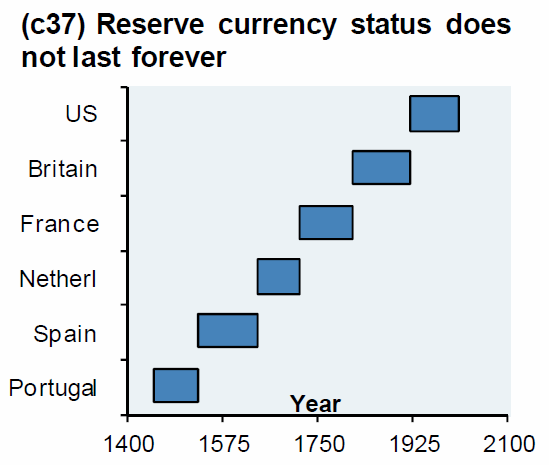

En analysant les différentes monnaies papier qui ont existé dans le passé, il est intéressant de constater qu’aucune de ces monnaies (non convertibles en actifs tangibles) n’a survécu, et ce quel que soit le pays. Au final c’est toujours l’or qui l’a emporté (la durée de vie moyenne d’une monnaie papier est de 27 ans). L’Euro a été créé en 1999, il y a 24 ans…

Comme le montre le graphique suivant, aucune monnaie de réserve n’a conservé son statut éternellement, et cela ne sera pas différent pour le dollar américain.

La fin du règne du dollar est inévitable. Certes, cela ne se fera pas demain, ou la semaine prochaine… mais la Chine et de nombreux autres pays BRICS alertent déjà sur la nécessité d’une réforme du système monétaire et d’une nouvelle monnaie de réserve internationale.

La guerre des devises

« Nous avons de l’or parce que nous ne pouvons pas faire confiance aux gouvernements » – Herbert Hoover

Les pays affaiblissent continuellement leurs devises pour différentes raisons, que ce soit pour augmenter leurs exportations, financer les déficits publiques, affaiblir le poids de la dette…C’est une guerre économique dans laquelle le gagnant est celui avec la devise la plus faible ! Il n’est donc pas judicieux de comparer une monnaie fiduciaire à une autre monnaie fiduciaire, par contre il est intéressant de comparer une monnaie fiduciaire à la vraie monnaie qu’est l’or. Le dollar est aujourd’hui la monnaie de réserve internationale, bien qu’elle se soit beaucoup affaibli par rapport à l’or. En effet si l’on mesure le dollar en or, on constate qu’il a perdu plus de 90% de son pouvoir d’achat par rapport à l’or depuis 1999. Mais en réalité ce n’est pas le cours de l’or qui monte, ce sont les monnaies « papier » comme le dollar ou l’euro qui perdent de leur pouvoir d’achat. Voilà ce qui arrive lorsqu’un gouvernement ne gère pas bien son économie et fait tourner la planche à billets afin de solutionner tous les problèmes. Et ce n’est qu’un début !

Entre juin 2004 et janvier 2023, le prix de l’once d’or a enregistré une performance de +477%.

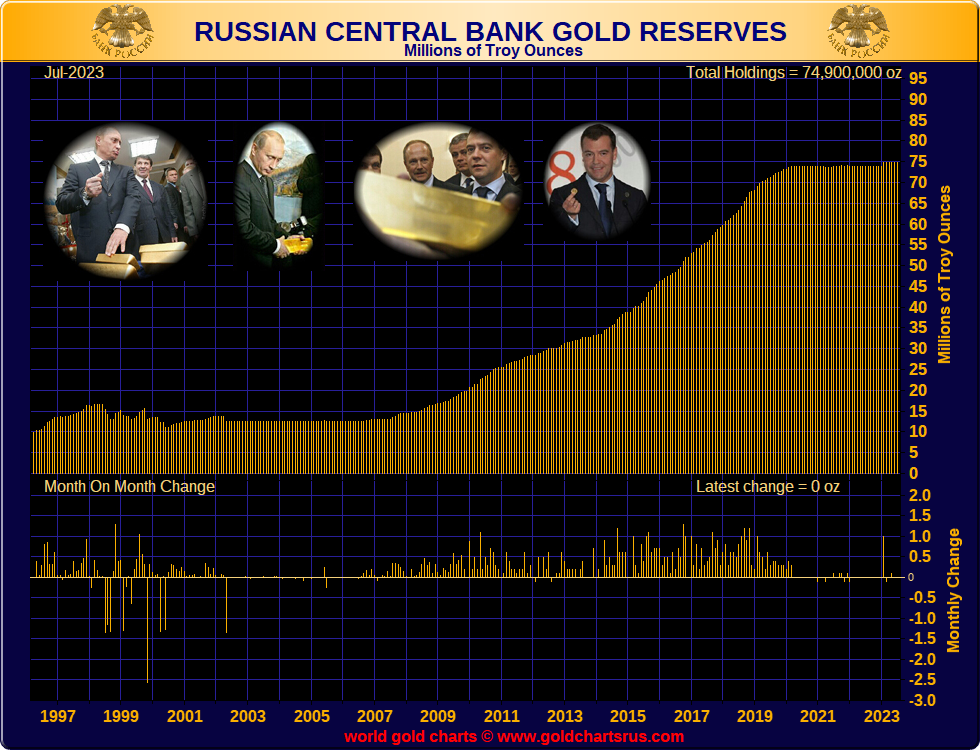

Les achats d’or des banques centrales

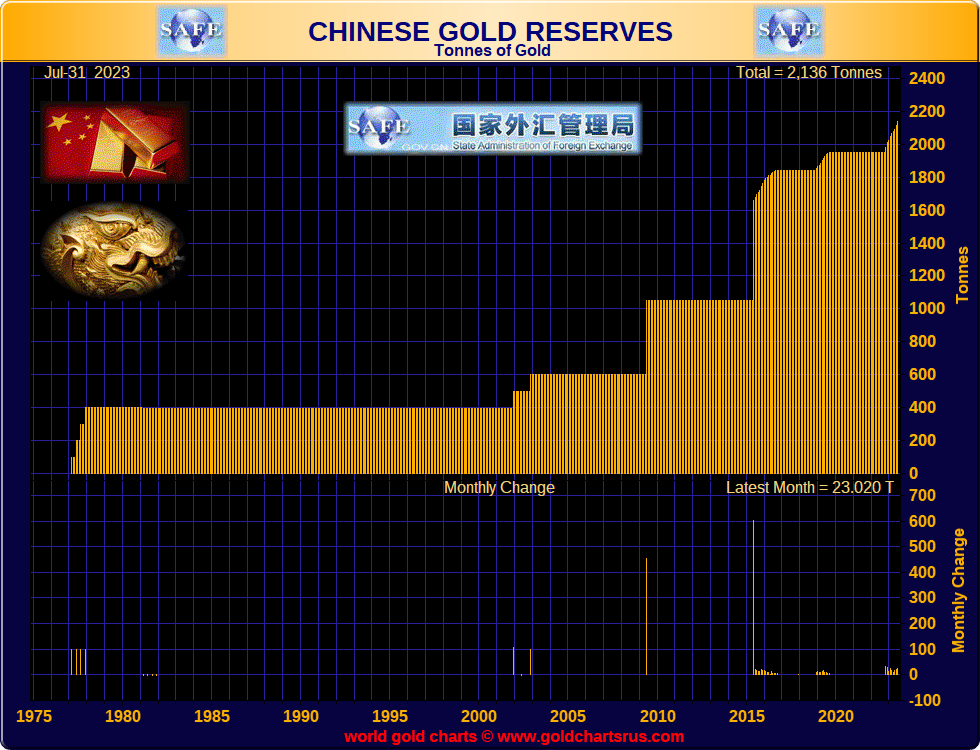

Depuis le début des années 2000, les banques centrales sont devenues des acheteurs majeurs du marché de l’or. Comme nous l’avons dit plus haut, l’or physique peut être considéré comme un investissement refuge ou une assurance, mais c’est avant tout une monnaie que les banques centrales accumulent dans leurs réserves afin de renforcer la confiance dans la stabilité de leurs bilans. Les grandes puissances émergentes que sont la Russie et la Chine augmentent leurs réserves à un rythme jamais vu auparavant.

Comment investir dans l’or ?

Une fois que vous aurez décidé d’allouer une partie de votre patrimoine à l’or, vous devrez choisir sous quelle forme détenir le métal précieux.

Il existe deux approches pour investir dans l’or : l’or physique, qui répond à une épargne de précaution de long terme, et l’or papier, qui relève davantage d’une quête de rendement à court terme.

L’or physique

La façon la plus sûre et la plus ancienne d’investir dans l’or reste l’or physique. Il existe des lingots et pièces de poids et donc de prix différents qui conviennent à tout type de portefeuille, aussi bien aux plus fortunés avec des lingots de 12kg ou 1kg qu’aux épargnants plus modestes avec des pièces et des lingots de 1 once. Si vous décidez d’investir dans l’or, stockez le chez vous pour un investissement inférieur à 10 000 €. Pour tout investissement supérieur à ce montant, de nombreuses sociétés non liées au système bancaire proposent de stocker votre or en toute sécurité.

Consultez notre avis sur la société Or.fr pour investir dans l’or physique.