Alors que de nombreux observateurs aguerris notent une légère baisse des cours de l’or et l’argent, ces métaux précieux très prisés des investisseurs notamment en temps de crise comme aujourd’hui, nous allons analyser ensemble les 3 raisons d’investir en 2020 dans l’or et l’argent. S’il est vrai que le métal jaune tire souvent la couette de la popularité sur lui, le métal blanc, n’a rien à lui envier. Ses propriétés physiques en font pourtant l’une des meilleures monnaies qui soient depuis la nuit des temps, et même si la valeur d’une pièce d’argent est inférieure à celle d’une pièce d’or, nombreux sont les observateurs à annoncer que son cours devrait connaître une hausse sans précédent dans les années à venir. Qu’il soit physique ou dématérialisé, quelles sont les 3 bonnes raisons d’investir dans l’or et l’argent par les temps qui courent ?

Petits détails sur les métaux précieux

Pour les plus assidus d’entre vous, on écrivait la semaine dernière au sujet des métaux précieux dans lesquels investir en 2020.

Ces petits précieux, aux formes toutes plus bizarroïdes les unes que les autres font généralement la une au moment des grandes crises. Métaux élémentaires directement extraits du sol, il faut dire qu’ils sont réputés être des maillons forts du portemonnaie depuis la nuit des temps. Déjà il y a des centaines d’années, les Hommes se battaient pour obtenir des bouts du précieux métal jaune durant l’épisode historique de la ruée vers l’or, notamment popularisée en Amérique de l’Ouest.

Bien avant la ruée vers l’or digital entamée par Bitcoin (BTC) et son très célèbre Satoshi Nakamoto, l’or était déjà une monnaie d’échange servant à l’achat de biens et de services. Métal précieux sans doute le plus popularisé à aujourd’hui, il constitue à lui seul un actif intemporel dans lequel de nombreux investisseurs n’hésitent pas à se ruer dès que sonne le tocsin d’une crise du système monétaire actuel. Mais il faut dire que les autres métaux précieux ne sont pas en reste, avec leur très forte résistance à la corrosion, nombre d’entre eux voient leur cours progressivement augmenter, et c’est notamment le cas de l’argent que nous développerons également dans cet article.

Alors, d’or ou d’argent, votre coeur balance ? On vous raconte pourquoi investir dans ces précieux en temps de crise.

1ère raison : liquidité de la banque centrale et offre de monnaie

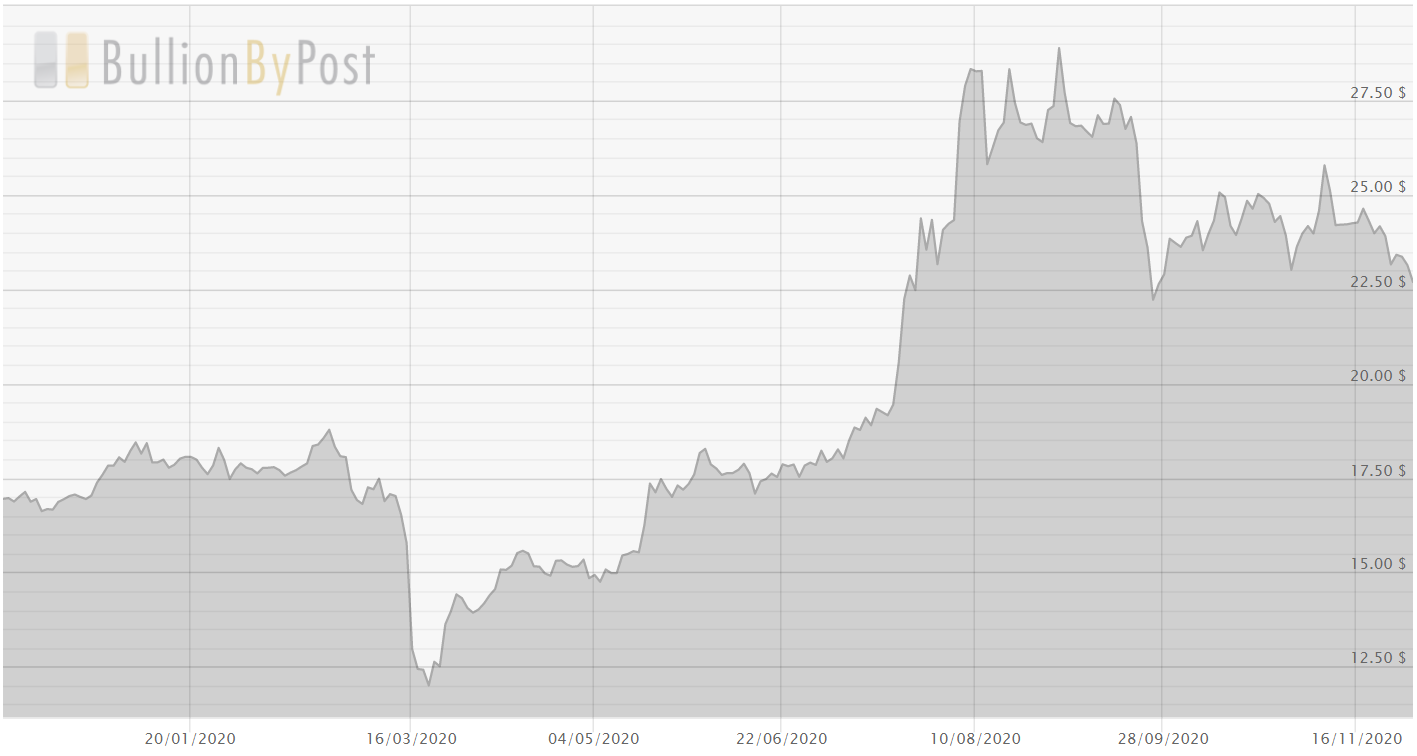

Depuis le choc créé par la pandémie de COVID-19 à travers le monde, le cours de l’or a affolé les investisseurs en atteignant cet été la barre symbolique des 2000$ l’once. En parallèle, l’argent, plus mesuré et se situant au-dessus des 20$, ce qui n’était pas arrivé depuis plusieurs années, poursuit sa route et prend une trajectoire intéressante pour les férus de métaux précieux. Mais pourquoi de tels rendements et de telles perspectives alors même que le monde n’a cessé de trembler face aux retombées catastrophiques de la crise que nous traversons ?

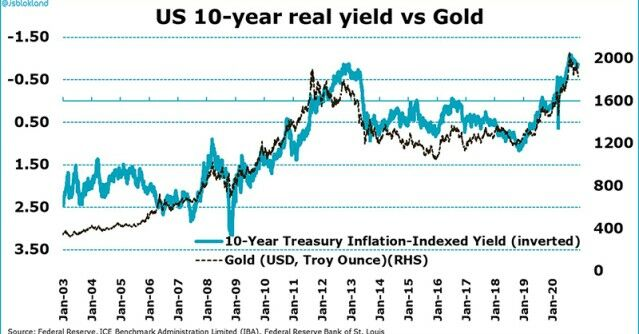

Vous ne l’avez pas raté, les pays, et au premier rang desquels les Banques Centrales, ne cessent d’injecter des liquidités dans l’économie. La pionnière en la matière restant la FED qui a déclaré au marché américain que les taux des Fed Funds (correspondent aux prêts que les banques américaines se font les unes envers les autres pour répondre aux exigences de réserves obligatoires fixées par la Réserve Fédérale) resteraient probablement proches de zéro jusqu’à au moins 2023. Avec une situation de crise sans précédent pour nos économies contemporaines, assortie d’une guerre commerciale entre la Chine et les Etats-Unis, les Banques Centrales adoptent une politique monétaire de taux d’intérêt très faible, tendant vers zéro, ce qui profite avantageusement à l’Or et l’Argent puisque ces actifs ne rémunèrent pas via les taux d’intérêt.

Nul besoin de faire de la science fiction pour imaginer que les grandes institutions financières vont poursuivre leur stratégie d’inondations des économies en injectant des liquidités sans discontinuer avec un seul but : encourager l’emprunt et la dépense et freiner l’épargne. En 2020, la FED a imprimé 20% des dollars qui circulent actuellement sur la planète, lorsque l’on sait que l’or et l’argent sont présents en quantité limitée sur Terre, ils représentent bien des placements qui protègent assez justement ce jusqu’au boutisme des Banques Centrales qui font tourner la planche à billet autant que de mesure.

Dans le même temps, les cours des matières premières suivent ceux des métaux précieux et remontent, en miroir de taux négatifs toujours plus négatifs. Cet effet de levier, assorti d’une bonne performance des mines d’or notamment, crée donc un appel d’air intéressant pour les investisseurs souhaitant diversifier leur portefeuille.

Il faut dire qu’historiquement, l’or a depuis toujours été corrélé à l’évolution des taux d’intérêt réels. Alors après un rallye haussier de 2018 à 2020 comment se comportera-t-il dans les prochaines années ?

Evolution du cours de l’or avec les taux d’intérêts réels

Source : FED

Enfin, si l’on fait un retour une décennie plus tôt au moment même où la crise des subprimes battait son plein : même si la crise financière était de nature différente, l’approche des financiers pour stabiliser la situation semble être la même, et si l’on en croit l’évolution des prix sur les marchés de l’or et de l’argent entre 2008 et 2011 il y a fort à parier sur une situation similaire pour 2020 et les années à venir.

Vous l’aurez compris, les métaux précieux sont intimement liés aux devises : dès lors que que l’on manque de rendement pour les monnaies fiduciaires, alors le cours de l’or et de l’argent est apprécié. Le loup de Wall Street n’a qu’à bien se tenir.

2ème raison : la rareté

Vous le savez sans doute, si l’on emploie le terme de précieux à côté de métal, ce n’est pas pour rien. Tout mot a une signification. En l’occurrence, parler de métal précieux souligne avant tout la rareté de l’actif en question. Pour les plus cryptophyles d’entre vous, vous voyez bien là le point commun entre l’Or et Bitcoin : plus leur nombre est rare, plus leur prix augmente puisque l’actif devient précieux et en quantité limitée. A la manière de Pokemon Go, de nombreux investisseurs cherchent alors à trouver le bien précieux.

Même si le cours de l’or se fait la malle en ce moment, c’est peut-être d’ailleurs le moment d’y songer. Il frôle toutefois les 1800$ l’once, pas de quoi s’inquiéter sur ses performances en cette fin d’année 2020 qui aura marqué les esprits.

Concernant le métal jaune, l’humanité aurait déjà extrait 197 576 tonnes d’or au cours de son histoire, et il ne resterait ‘plus que’ 50 000 tonnes d’or sous terre, soit environ 15 ans d’exploitation à son rythme actuel, en dépit des efforts entrepris pour trouver de nouveaux gisements d’or. Ce choc de l’offre vis-à-vis de la demande, et même s’il tente d’être résorbé par de nouvelles pratiques comme le recyclage est bien sûr de nature à faire augmenter le prix de l’or et donc effectuer des rendements intéressants pour les détenteurs du précieux.

Concernant le métal gris, sa présence en nombre dans les nouvelles technologies de batterie et la réduction de l’offre minière, sont aussi de nature à créer un déséquilibre entre l’offre et la demande. Alors qu’il s’est hissé, pour la première fois depuis 4 ans, au-dessus des 20$ cet été, le revirement de l’argent, tout comme de l’or, est notamment boosté par une demande spéculative robuste.

Cours de l’or en dollar sur l’année 2020

Cours de l’argent en dollar sur l’année 2020

Si de nombreuses pistes sont à l’étude pour aller trouver de nouveaux gisements d’or comme dans l’espace, il n’en demeure pas moins qu’aujourd’hui l’ensemble des facteurs que nous venons de détailler continue de confirmer la thèse d’une rareté de ces actifs les rendant donc attractifs et prenant de la valeur avec le temps.

3ème raison : une valeure sûre depuis la nuit des temps

En pleine crise mondiale liée au COVID-19, il faut dire que les métaux précieux font à nouveau parler d’eux grâce à leur principale caractéristique de valeur refuge. En effet, loin de nous les effets spéculatifs de la crise, les métaux précieux sont un formidable moyen de résister aux troubles de notre temps et leur prix est en plus tout à fait transparent.

A l’heure où les gouvernements et les banques tentent coûte que coûte de trouver des moyen d’éviter la banqueroute, détenir de l’or et de l’argent physique protège ainsi vos pécules de la tempête bancaire.

Alors que les banques et les gouvernements n’ont qu’à appuyer sur un bouton pour émettre des programmes entiers de liquidité, l’or et l’argent, eux, comme nous vous l’avons dit précédemment, nécessite de l’énergie pour les extraire du sol. Ce rôle crucial que tiennent les métaux précieux sont alors permis par le cours de l’histoire, qui nous a prouvé à mainte reprise l’intérêt de détenir de tels actifs à la fois pour les banques centrales elles-même que pour les particuliers et les investisseurs institutionnels.

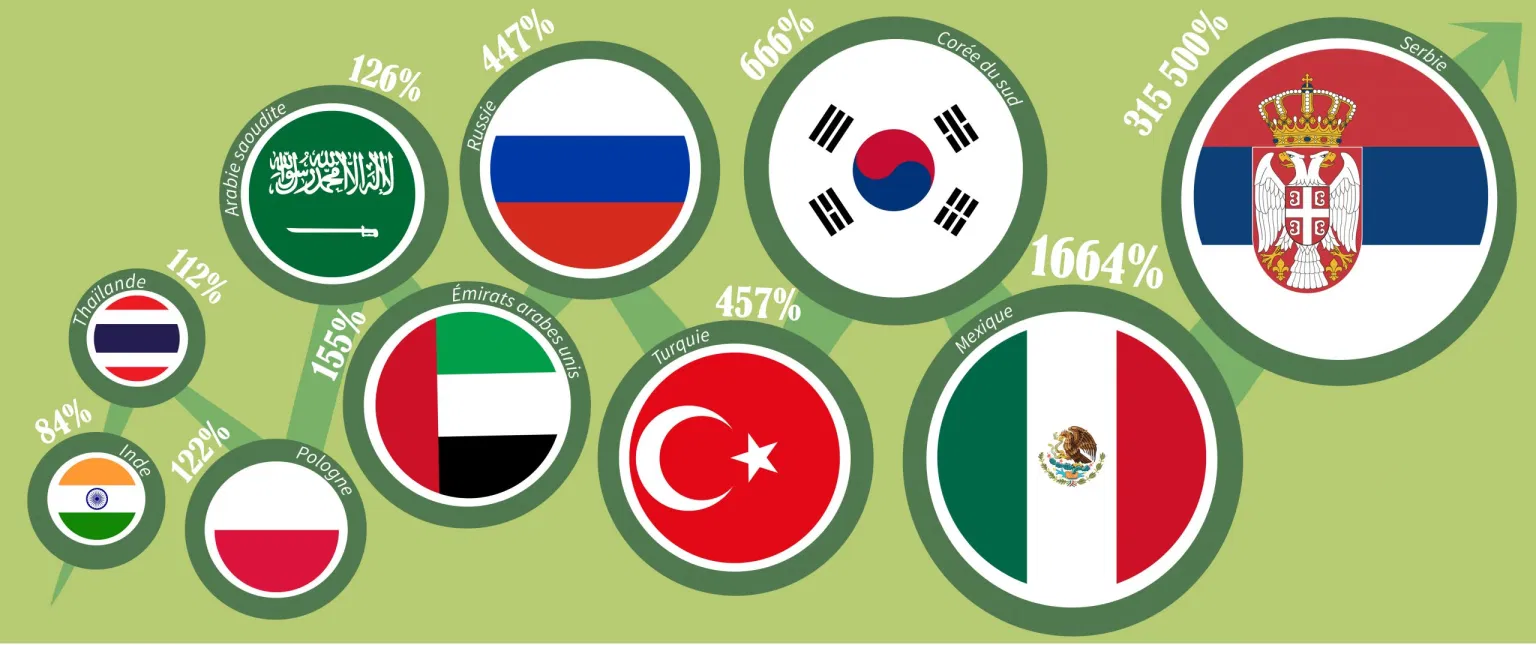

D’ailleurs, l’or et l’argent ne sont la dette de personne et c’est pour cette raison que les Banques Centrales se tournent de plus en plus vers eux.

En effet, selon la dernière enquête du World Gold Council, 20% des banques centrales mondiales ont l’intention d’augmenter leurs réserves d’or au cours des 12 prochains mois, contre seulement 8% en 2019. 88% des banques centrales déclarent que les taux d’intérêt négatifs est un facteur pertinent pour leurs décisions de gestion des réserves.

Les 10 pays ayant le plus augmentés leurs réserves d’or en 20 ans

Source : World Gold Council et Veracash

Valeurs sûres depuis la nuit des temps, l’Or et l’Argent garantissent stabilité et sécurité grâce à leurs possibilités de les détenir en physique ou dématérialisé, et sont donc dans les temps qui courent une option à étudier si vous souhaitez vous lancer dans l’investissement alternatif.

Or ou argent, votre cœur balance ?

Vous avez tous suivi cet été le rallye haussier de l’or qui est venu toucher la barre des 2000$ l’once : Bloomberg s’est d’ailleurs empressé de faire ses paris et a annoncé ses prévisions à la hausse pour 2023.

L’or serait donc capable d’atteindre des sommets, laissant donc l’argent nettement moins cher et appréciable pour ses investisseurs. Même si le cours de l’or chute actuellement, c’est peut être le bon moment d’en apprendre plus sur les investissements alternatifs et de se lancer dans la plus vieille valeur du monde. Il faut dire que l’or jaune est souvent comparé à l’or digital, Bitcoin, puisqu’ils se situent globalement sur le même créneau.

L’idée originelle étant celle de se protéger contre l’inflation et de sortir du circuit économique classique, cette concurrence naturelle peut également avoir une incidence, la hausse appelant la hausse. Et alors que la production est attendue en forte hausse dans l’année à venir, l’argent lui, serait selon certains analystes, l’investissement de la décennie. Si l’or est roi au royaume des investisseurs, l’argent en serait peut-être le prince héritier.

Métal à la fois industriel et précieux, il est de plus en plus prisé des produits électriques et électroniques et notamment un actif majeur de la transition énergétique puisque contenu dans les panneaux photovoltaïques. Sur les 850 millions d’onces (21 milliards $)de la production minière annuelle, plus de 60% sont destinés à l’industrie, qui, compte tenu de la demande à prévoir dans l’énergie solaire pour les années à venir, devrait exploser.

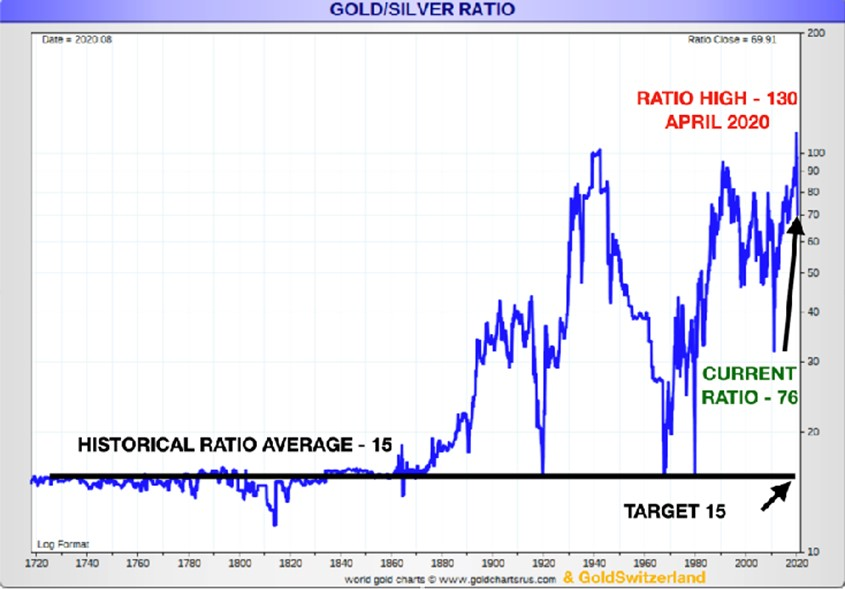

En somme, si l’or augmente, l’argent augmentera à son tour, et en bénéficiant d’une demande à la hausse devrait rattraper le ratio historique. Les investisseurs pourraient alors se tourner davantage vers l’argent dont le prix sera plus attractifs, on fait les paris ?

Ratio or/argent qui permet de mesurer la force relative de l’or contre l’argent

Source : the cointribune