Lorsque l’inflation dépasse le seuil des 100% annuels, on parle alors d’hyperinflation. L’hyperinflation est le résultat d’une mauvaise gestion économique, qui mène à l’impression monétaire et à l’effondrement des devises.

Dans le cas d’un scénario de déflation (gain de pouvoir d’achat de la monnaie qui se traduit par une baisse durable du niveau général des prix) ou d’hyperinflation, l’or représente une alternative sûre.

Le rôle : l’or comme valeur-refuge

L’or a toujours été un actif symbolisant la sécurité et la stabilité. La raison est que l’or est un élément physique et tangible : quoiqu’il arrive, un lingot d’or reste un lingot. On l’imagine difficilement disparaître ou perdre toute sa valeur du jour au lendemain, comme ce pourrait être le cas d’une entreprise’ ou d’un actif papier.

Dans un scénario de crise, les devises (euros, dollars, etc.) sont régulièrement confrontées à des situations de déflation ou d’hyperinflation. Face à l’incertitude, les investisseurs préfèrent se tourner vers un actif plus stable, comme l’or.

Car l’or est la seule monnaie réelle sans risque de contrepartie, contrairement aux devises papier, basées sur de la dette. En période d’hyperinflation, l’or reflète la dévaluation de la monnaie papier ou électronique, tandis qu’en période de déflation, il reflète l’effondrement du système bancaire.

Or et hyperinflation dans l’histoire

Par le passé, l’or a déjà prouvé ses vertus lors des situations d’hyperinflation. Dans ce scénario propre aux crises, il s’agit pour un État d’émettre une grande quantité de monnaie. C’est une manière pour ces pays de monétiser leurs dettes.

Le Zimbabwe l’a fait durant les années 2000. Le résultat fut l’émission de billets de 100 billions de dollars zimbabwéens, avec un prix du pain avoisinant le milliard de dollars’ C’est dans ce genre de cas que l’or peut prospérer, car la confiance en la monnaie chute alors considérablement.

Dans les années 1980, l’Argentine a aussi fait tourner la planche à billets afin d’endiguer la récession faisant suite à la crise de la dette. Cela a provoqué une inflation moyenne annuelle de 300% entre 1975-1990 et une fonte du pouvoir d’achat des classes moyennes. Depuis 2001, l’or s’est apprécié de 9 000% face au peso argentin.

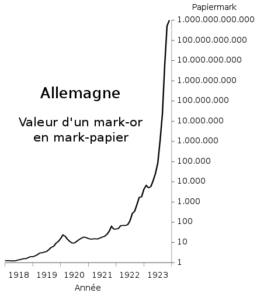

Au début du siècle dernier, l’Allemagne s’était également retrouvée dans cette situation. Avec l’entrée en guerre du pays en 1914, le mark a interrompu la convertibilité de sa monnaie en or. Moins de dix ans plus tard, la République de Weimar connaîtra un scénario d’inflation galopante. Un dollar valait 240 marks en juillet 1922 et 49.000 marks en janvier 1923. L’or, dans la République de Weimar, est passé de 170 marks en 1919 à 87 000 milliards de marks en 1923.

Enfin, la période des assignats en France est un des exemples les plus marquants d’hyperinflation de l’histoire. L’assignat est une monnaie-papier qui vit le jour pendant la Révolution française. À l’origine, il s’agissait d’un titre d’emprunt émis par le Trésor en 1789. Mais en 1791 les assignats deviennent une monnaie de circulation et d’échange. À partir de ce moment-là, chaque émission de papier-monnaie aggravait la situation. Le cauchemar monétaire prit fin en février 1796 lorsque, sous le nouveau gouvernement, le matériel et le papier utilisé pour l’impression des assignats furent brûlés à Paris. La quantité totale de papier-monnaie existant à cette époque s’élevait à 40 milliards de francs. La valeur d’un Louis d’or était passée de 920 francs papier en août 1795 à 15 000 moins d’un an après.

Hyperinflation : à quoi peut-on s’attendre ?

Comme l’a indiqué l’ancien président de la Fed, Paul Volcker, il y a un effort historique, de plusieurs gouvernements, pour créer de l’inflation et nous devons bien réfléchir aux conséquences de ces politiques monétaires. Plus le gouvernement imprime de monnaie, plus la devise s’effondre, et plus la devise s’effondre, plus le gouvernement doit faire tourner sa planche à billets.

Une fois la spirale hyper-inflationniste enclenchée, elle se nourrit d’elle-même. Elle guette aujourd’hui plusieurs pays émergents mais risque également de frapper les États-Unis, l’Europe ou la Chine. L’hyperinflation détruira le pouvoir d’achat des monnaies mais tous les actifs tangibles n’en bénéficieront pas. Les actifs gonflés grâce à la bulle de crédit (immobilier, actions, bons) ne performeront pas aussi bien que les métaux précieux en terme réel. Ils augmenteront en terme nominal comme dans toute crise hyper-inflationniste mais s’effondreront en terme réel, c’est à dire comparé à l’or.

À noter que ce n’est pas l’or qui monte mais la valeur des papiers monnaies qui baissent. Seul l’or peut protéger contre la perte du pouvoir d’achat et l’effondrement programmé de la papier-monnaie.

Depuis une centaine d’années, toutes les principales devises ont décliné de 97-99% en termes réels, par rapport à l’or. L’or est la seule monnaie à avoir survécu à travers 5000 ans d’histoire.